财经新闻网消息:

美联储周四(5月4日)凌晨宣布加息25BP至5.00%至5.25%区间。 同时,声明删除了未来加息的描述,暗示6月可能暂停加息。 不过,美联储主席鲍威尔并没有放下抗击通胀的重任,并坚决否认近期降息的可能性。

鲍威尔在利率会议后的新闻发布会上表示,虽然美国目前的通胀远高于目标水平,但通胀已经有所缓和; 由于美联储认为通胀需要一段时间才能下降,因此不宜降息。 该言论导致美股大幅走低。 鲍威尔预测美国经济将以温和的速度增长,而不是衰退; 美国银行业普遍好转,美国银行体系健康、有韧性; 债务上限必须及时上调,如果无法达成债务上限协议,将对美国经济产生负面影响。 “高度不确定”的后果是,这一利率决定没有考虑到债务上限僵局。

国内增长会在二季度见顶吗? 欧美本轮加息是否接近尾声? 如何总结这个过程? 瑞士金融体系的动荡将在多大程度上影响瑞士或欧洲金融市场? 是质变吗? 从目前的情况来看,危机的边际风险已经降低? 全球市场的风险是否已经低于预期? 如何理解亚洲投资级债券更具吸引力? 第一财经《首席对策》采访了瑞士百达财富管理亚洲宏观经济研究总监陈东。

陈东的主要观点:

国内经济回暖动能集中在上半年

美联储本轮加息告一段落

通胀粘性犹存 美国今年降息概率不高

即使进入降息周期,美国也很难回到低利率状态

瑞士信贷事件是一个孤立的风险事件,不是欧洲银行系统性风险的反映

欧美银行业风险不会演变成全球危机

但信贷紧缩将影响全球实体经济复苏

今年看好亚洲投资级债券和中国股票

国内经济回暖动能集中在上半年

第一财经:非常感谢您接受我们的专访。 首先,我们看到你4月份说中国经济2023年可能提前完成反弹,预计增长短期内会达到高位,二季度见顶。 . 现在来看一季度的整体数据,你还延续之前的判断吗? 为什么?

陈东:我们之前讲的其实主要是说它反弹的力度和动能可能会更加集中在上半年。 具体动能见顶是在一季度还是二季度,就看你怎么看了。 比如我们看季度环比,一季度的数据很可能已经是全年的最高点。 因为毕竟与去年非常疲软的第四季度相比。 不过从同比来看,二季度的增速应该是最高的,面临着今年看起来比较有利的基数效应。

但总的来说,我们认为上半年的动能应该强于下半年,主要是看全球经济的情况,因为我们认为在这个下半年今年,美国经济很可能进入衰退。 大宗商品的需求可能会处于下降的状态,所以我们整个外贸可能会面临一个比较有挑战的状态,所以我们认为下半年,从恢复的势头上来看,可能会弱一些上半场。

美联储本轮加息告一段落

通胀粘性犹存 美国今年降息概率不高

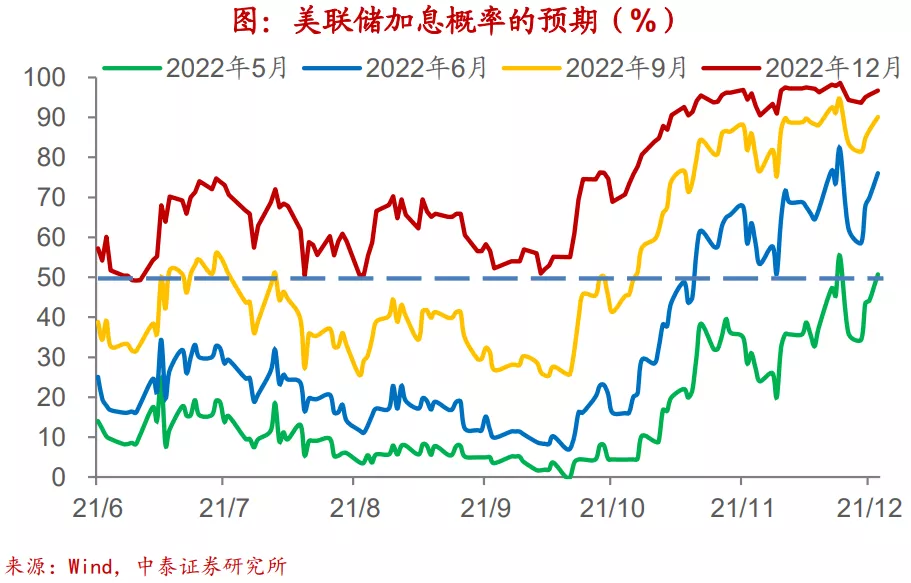

第一财经:市场对美联储5月议息会议仍十分关注。 多家机构认为,这可能是美联储最后一次在本轮加息。 一些交易员甚至认为,美联储可能会在今年夏天之前加息。 会有降息,那你怎么看,你觉得5月是最后一次加息吗? 包括降息的可能性?

陈东:是的,我们认为美联储加息周期可能已经接近尾声。 因为前不久美国银行业发生小危机之后,其实整个美国银行业本身就自发收缩了,因为他们要强化资产负债表,对信贷扩张变得谨慎,那么这些动作本身其实就是收缩性质。 但无论如何,我们认为加息周期可能已经结束。

但在降息的问题上,我认为市场可能预期的太早了,这很大程度上取决于美国的通胀状况。 所以现在来看,正如我们刚才讲的,其实美国的核心通胀还是很粘的。 它的租金才刚刚开始出现走弱的迹象,但是除了租金,其他服务行业的价格都在持续上涨,所以现在整个美国的核心通胀率仍然在5%以上,假设下降到比如,左右4%,我很难想象在如此高通胀的情况下,美联储能做出降息的动作。 在这个时间点上,我们认为美联储在2023年降息的概率还是比较低的,很有可能要到2024年才会降息。

即使进入降息周期,美国也很难回到低利率状态

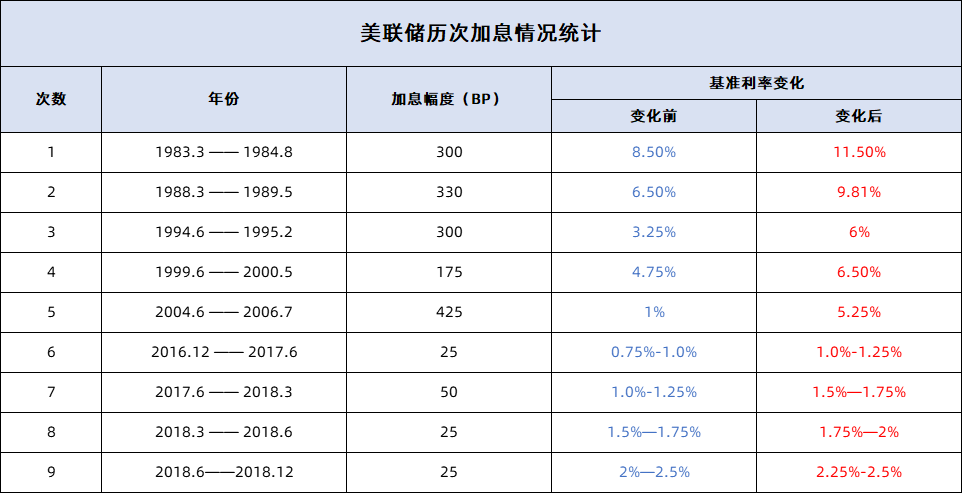

第一财经记者:您刚才也提到美联储本轮加息即将结束。 从整体上看这一轮加息,我们离以往的危机,包括2008年,都有些远了。那是80年代,这次有什么可以总结的吗?

陈东:这一次可能和过去相比,尤其是金融危机之后,全球整体经济形势可能发生了很大的变化。 我觉得一个很大的变化是,虽然现在通胀可能已经见顶,甚至有人提到明年可能进入降息周期,但过去10年可能很难回到零利率甚至负利率。年状态。 这可能是最大的区别因素,因为我们认为全球通胀中心可能已经系统性地抬高。

瑞士信贷事件是一个孤立的风险事件,不是欧洲银行系统性风险的反映

第一财经:您也提到,这次造成了一些金融风波和金融风险。 您认为瑞士金融业的金融体系风波,包括瑞信事件,会对瑞士乃至整个欧洲市场造成多大的影响? 是质的影响吗?

陈东:简单来说,我不这么认为。 如果将欧洲的银行业与美国的银行业进行比较,你会发现欧洲的银行业整体上要稳定得多。

以一组数据为例,比如流动性覆盖率。 美国十几家大银行的平均流动性覆盖率在118%左右,说明可以覆盖,但是你看欧洲前30大银行,他们的平均是165%,也就是远高于美国。 这是一方面。

另一方面,危机的起因是美国部分银行此前持有到期证券,价格下跌,此类投资存在一定的未实现账面损失。 那么我们看账面亏损跟有形净资产的比的话,在美国,大部分的银行都在20%以上,当然一些最厉害的甚至达到了50%,不是再说硅谷银行,基本都在80%以上,所以后来倒闭了。

对于欧洲的这些银行来说,事实上,他们在证券投资上的未实现亏损占有形净资产的比例不到10%,这是一个非常大的差异。 为什么会有差异? 因为欧洲监管机构对这些银行的监管其实要严格得多。 所以总体来说,其实欧洲银行业目前面临的风险比美国要小。 瑞信事件在一定程度上,我们认为是一个相对孤立的单个公司的风险事件,而不是整个瑞士银行体系,甚至是整个欧洲银行体系的系统性风险,所以我觉得是非常有必要将它们区分开来。

欧美银行业风险不会演变成全球危机

但信贷紧缩将影响全球实体经济复苏

第一财经记者:根据您此前的研判,虽然欧美尤其是美国的银行体系会出现一些问题,使经济前景更加黯淡,但从现在来看,全球经济相对处于一个比较好的状态。 因此,只要全球经济保持相对正常,就可以弥补美国经济动能的下降。 那么从目前来看,是否意味着整个银行业,包括金融危机的边际风险已经开始下降,或者说全球市场的风险也在下降?

陈东:首先,我们认为目前银行业的波动,甚至是一场小的危机,不会演变成一场更大的全球金融危机。

我刚才说这个时间的来源是这些银行持有一些证券,但是因为这些证券,比如美国国债,他们没有明显的违约风险,而是面临利率风险。 当利率迅速上升时,给他们带来账面损失。 如果有能力持有至到期,对它来说没有问题,但没有能力持有至到期,就存在流动性问题。 因为客户要取款,被迫按照市场价格以亏本的价格卖出,带来了实际的损失,所以它的性质是很不一样的。

另一方面,我们看到这次监管部门的动作非常快,处理得非常快,非常有力度,在比较早的阶段就迅速解决了这些危机。 但这并不代表这个系列的影响不会有任何影响。 它的影响将体现在全球经济中。 比如我刚才说的,虽然没有演化成金融危机,但是对于这些银行,特别是中小银行来说,要让经营状况更加稳定,就意味着他们可能需要收缩信贷。扩展,他们需要变得更加稳定。 谨慎行事,冒着加剧经济衰退的风险,让它的影响在实体经济中体现出来。

第一财经:基本能实现他之前预期的软着陆吗?

陈东:目前我们对标的看法还是和我刚才说的一样。 我们不能认为这件事是安全的,但我们必须密切关注它,关注数据。

今年看好亚洲投资级债券和中国股票

第一财经:最后来看资产配置的问题。 瑞士百达财富管理认为,今年的重要主题是债券回归,尤其是亚洲投资级债券可能更具吸引力,如何理解这一判断? 同时,从二季度的角度来看,我们在资产配置方面会有什么样的建议?

陈东:我认为今年全年债券的投资机会应该会持续有效。 我们主要看好亚洲的此类优质债券,原因有二。 首先,对于具有相同评级的投资级债券,亚洲债券提供更高的收益率。 换句话说,从估值的角度来看,它更具有吸引力,这是第一个方面。 其次,平均而言,亚洲投资级债券的久期较短,这意味着它们对利率进一步波动的敏感度较低,因此面临的风险较低。 因此它不仅风险较低,而且收益率较高,因此我们认为亚洲的投资级债券更具吸引力。

当然,从全球范围来看,投资级债券目前还是比较有吸引力的。 因为在过去很多年里,我们一直处于很低的利率水平,如果我们现在购买这些债券,我们不仅可以获得它的高票息。 而一旦经济进入降息周期,这些债券仍面临资本增值空间,其价格可能会上涨。 所以现在我觉得是投资债券的非常好的时机,尤其是这种优质的投资级债券。

另一方面,我们认为目前这个时间点仍然是投资中概股的非常好的时机。 为什么? 我刚才提到,中国的政策与其他发达国家的政策是背道而驰的。 另一方面,我们认为美国经济可能在今年下半年进入衰退,但中国已经从去年相对疲软的经济中进入复苏状态。 而且随着大家信心的恢复,这种回暖可能会进一步加强。 即便中概股经历了去年底至今的一波涨势,估值仍处于非常具有吸引力的水平。 所以我们目前看好中国股市。

免责声明 ① 本网所刊登文章均来自网络转载;文章观点不代表本网立场,其真实性由作者或稿源方负责 ② 如果您对稿件和图片等有版权及其他争议,请及时与我们联系,我们将核实情况后进行相关删除 ③ 联系邮箱:215858170@qq.com