数据来源:wind,陕国投创新与研究发展部/博士后科研工作站(下同)。

注明:数据截止日期2023年1月31日。

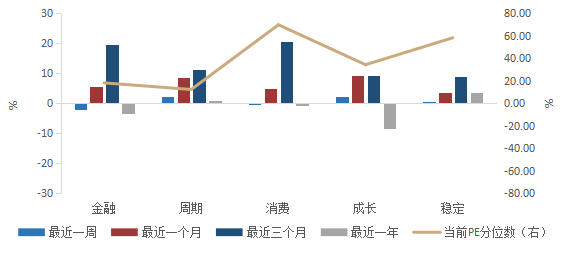

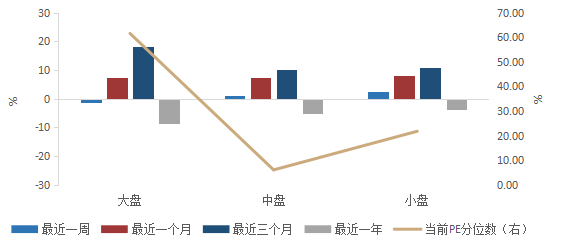

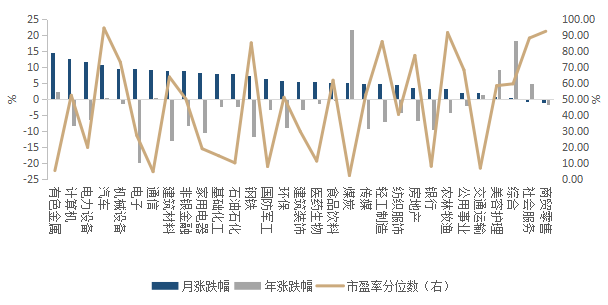

市盈率历史分位点计算方法:当前 P/E(TTM)处于历史P/E(TTM)从小到大的排序百分位,其中科创50指数数据统计自基日 2019年12月31日 以来,创业板指数据统计自 2010年6月1日发布以来,其他指数均统计自2010年1月1日以来。

(二)配置建议

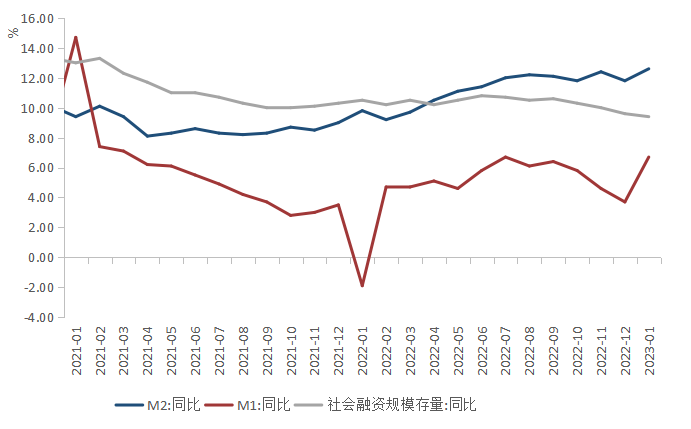

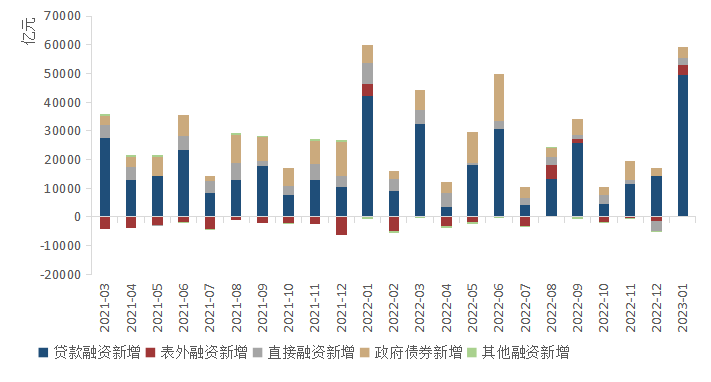

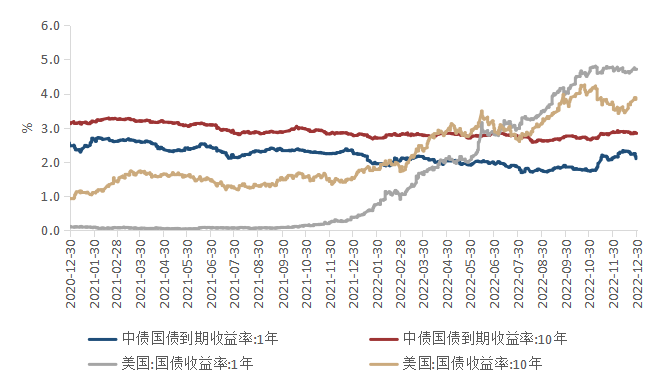

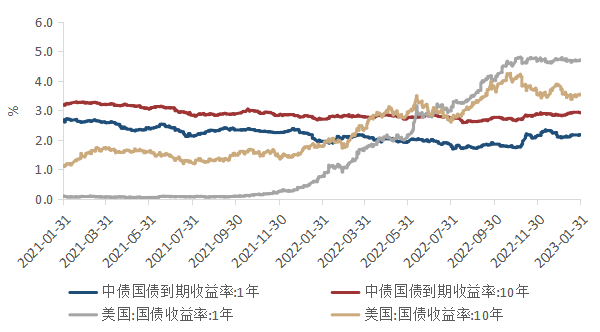

2023年中国人民银行工作会议中表述,在货币政策方面,精准有力实施好稳健的货币政策。综合运用多种货币政策工具,保持流动性合理充裕。从经济基本面看,目前经济修复基础尚不稳固,短期内难以带动国债收益率持续上行,叠加2月经济数据真空期,短期内经济基本面对收益率上行推动较为有限。从流动性看,在经济修复仍不稳固的背景下,货币政策操作仍需维持稳中偏松,保持流动性合理充裕,为支持实体经济提供适宜的金融环境,预计短期内稳投资稳基建背景下,对债市走势仍偏利好。

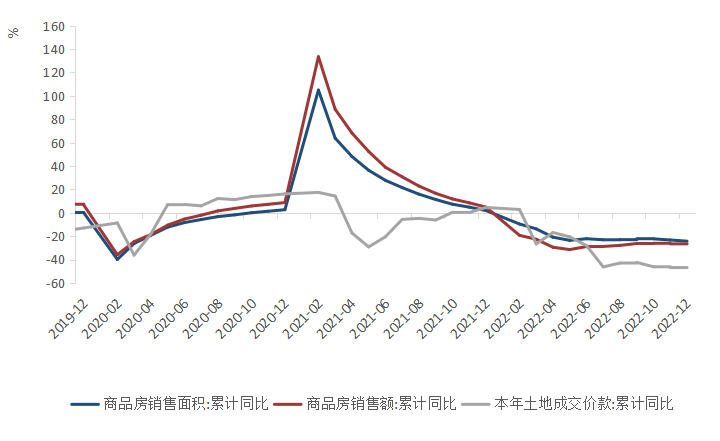

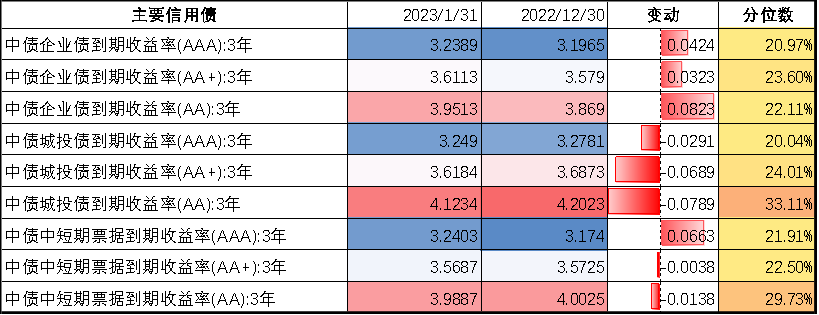

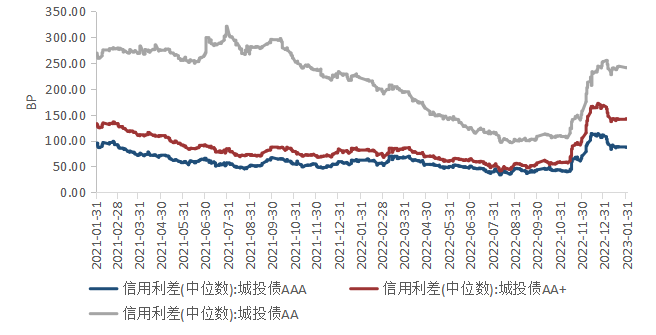

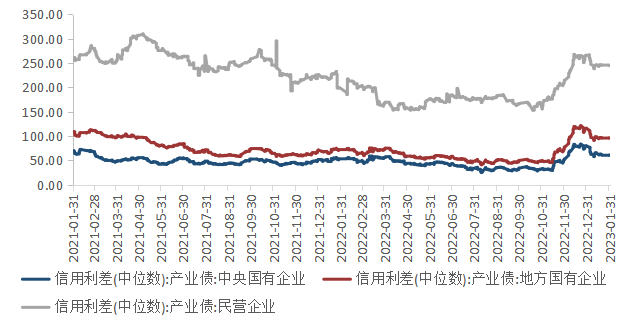

配置思路上,一是当前经济处于恢复期,稳增长、扩内需等政策目标清晰,优先选择短久期债。二是控制地方政府债务风险与城投债监管趋严双重压力下,城投债发行量或将持续下滑,建议关注高评级短久期城投债。三是地产债仍在筑底过程中,建议继续关注优秀头部房企。

(二)配置策略

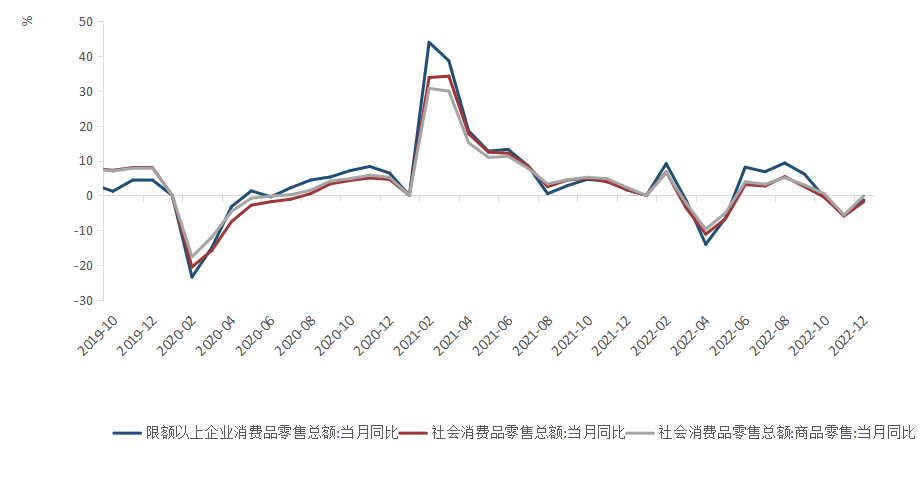

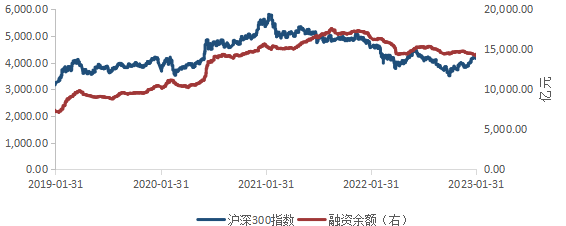

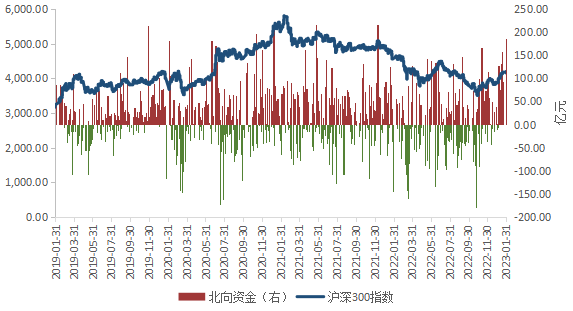

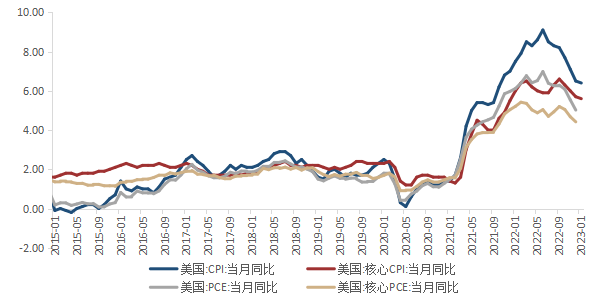

春节期间国内需求温和复苏,居民出行、消费意愿恢复,前期受疫情影响较大的餐饮、旅游等服务业“回补”速度较快,春节过后,央行持续实现净投放,维护流动性合理充裕的目标较为明确,海外美联储紧缩步伐逐步放缓,对A股市场的影响明显弱化,权益市场存在进一步上涨的空间。

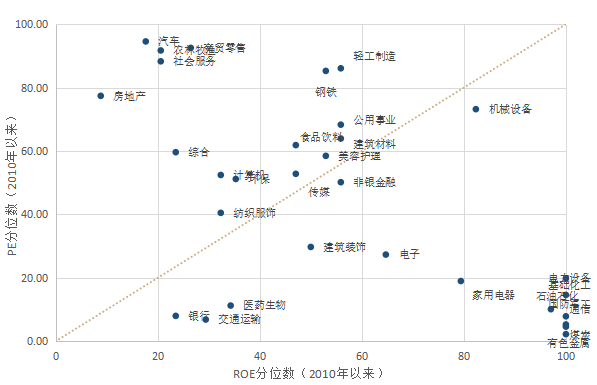

配置策略上,一是节后在业绩真空期、经济复苏预期强化背景下,国内资金加仓意愿有望上升,建议关注科技成长板块,计算机、医药、电子等相关行业有一定投资机会。二是消费板块前期超跌带来了一定上行空间,各项消费数据支撑消费板块业绩预期改善,关注消费领域如交通、旅游、食品等产业,在消费复苏政策加码背景下耐用消费品领域,如家电、家居、新能源汽车等有一定投资机会。

研究人员:

王硕 总经理 创新与研究发展部(博士后科研工作站)

徐一宁 博士 xuyn@siti.com.cn

高雨欣 研究员 gaoyx@siti.com.cn

刘刚 博士 liug@siti.com.cn

顾凌骏 博士 gulj@siti.com.cn

贺晗 研究员 heh@siti.com.cn

!

免 责 声 明

向上滑动阅览

本资料(以及所有相关附件)应要求而准备,仅供向特定客户提供作为参考,不构成任何证券或其他金融工具的要约、要约邀请、建议或推荐,并不可做类似解释。本资料(以及所有相关附件)未经陕西省国际信托股份有限公司(以下简称“陕国投”)和其关联机构的事先书面同意,不得全部或部分复制或分发于任何人。本资料所包含的信息来源于陕国投认为可靠的数据来源,但陕国投不就资料的准确性或完整性作出任何明示或暗示的陈述或保证。过去表现并不代表未来,陕国投不就未来表现作出任何明示或暗示的陈述或保证。此处的意见或估计可以不经通知而加以修订。陕国投可能在经营范围内不时向本资料提及的公司或证券、金融工具的发行人提供金融服务,或持有该公司或发行人的证券或金融工具,相关信息应要求可提供。陕国投可能发行过其他与此处信息不一致、结论不同的报告,这些报告反映了准备报告的分析师的与此处分析不同的假设、意见和分析方法。

本资料描述的条款(以及所有相关附件)仅为供讨论的指示性条款,并且取决于陕国投内部及外部的法律和合规的意见及审批。

本资料并未旨在提供您可能所需要的所有信息,在任何情况下,您应就该资料中所提及的交易以及其中所涉及的数据进行自己的调查和分析。任何接收到该材料的人都应该对资料中所描述的交易作出独立的判断以及咨询其自己的专业顾问。

陕国投并没有提供任何法律、会计或者监管建议。任何人不能将此材料中任何关于本地法律、会计准则以及法规的相关法律、会计或者监管要求等方面的陈述,意图用作违反所适用之本地法律、会计准则以及法规的用途。资料中的陈述是为了营销或者宣传与陈述相关的交易而写就的。您不应依赖于本处所述之陈述,并且应该根据您所处的具体环境寻求独立的意见。