编辑:佚名 来源:财经新闻网

![]()

30日盘后,五矿资本公告,公司拟发行的优先股总数不超过1亿股,募集资金总额不超过人民币100亿元,扣除发行费用后的募集资金净额拟用于偿还有息负债。截至2022年3月31日,公司短期借款余额为436.33亿元,长期借款余额为8.61亿元。

公告显示,此次优先股将采取向不超过二百人的符合《优先股试点管理办法》和其他法律法规规定的合格投资者非公开发行的方式。另外,本次非公开发行不向五矿资本原股东优先配售。公司控股股东、实际控制人或其控制的关联方不参与本次非公开发行优先股的认购,亦不通过资产管理计划等其他方式变相参与本次非公开发行优先股的认购。所有发行对象均以现金认购本次发行的优先股。

资金使用方面,该项目预计募集资金总额不超过100亿元,扣除发行费用后的募集资金净额拟用于偿还有息负债。

对此,五矿资本表示,目前公司业务发展的资金来源主要是通过银行贷款等债务融资,债务融资导致公司的资产负债率处于较高水平。截至2022年3月31日,公司短期借款余额为436.33亿元,长期借款余额为8.61亿元。公司亟需使用募集资金偿还有息负债,降低业务发展过程中对银行等机构的借款依赖。

五矿资本表示,通过本次发行募集资金偿还部分有息负债,将有效降低公司的资产负债率,优化公司资本结构,缓解公司偿债压力,提高公司抗风险能力,降低公司债务成本,并将进一步提升公司的综合实力和盈利水平,推动公司持续稳定发展。

值得一提的是,2020年五矿资本就曾通过非公开发行优先股的方式募集资金79.84亿元,其中54.84亿元用于对子公司五矿信托有限公司(下称“五矿信托”)增资,25亿元用于对子公司五矿证券有限公司增资。中新经纬计算发现,2020年五矿资本募资金额的68.69%给了五矿信托。

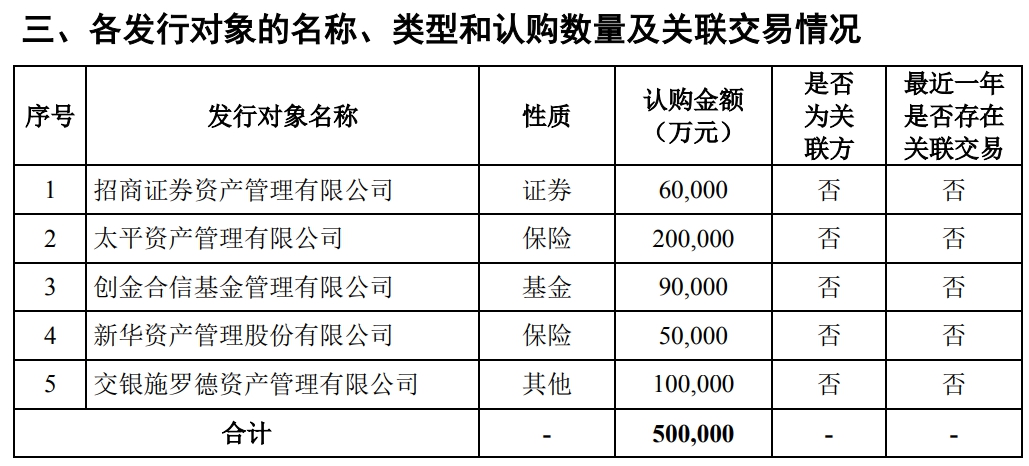

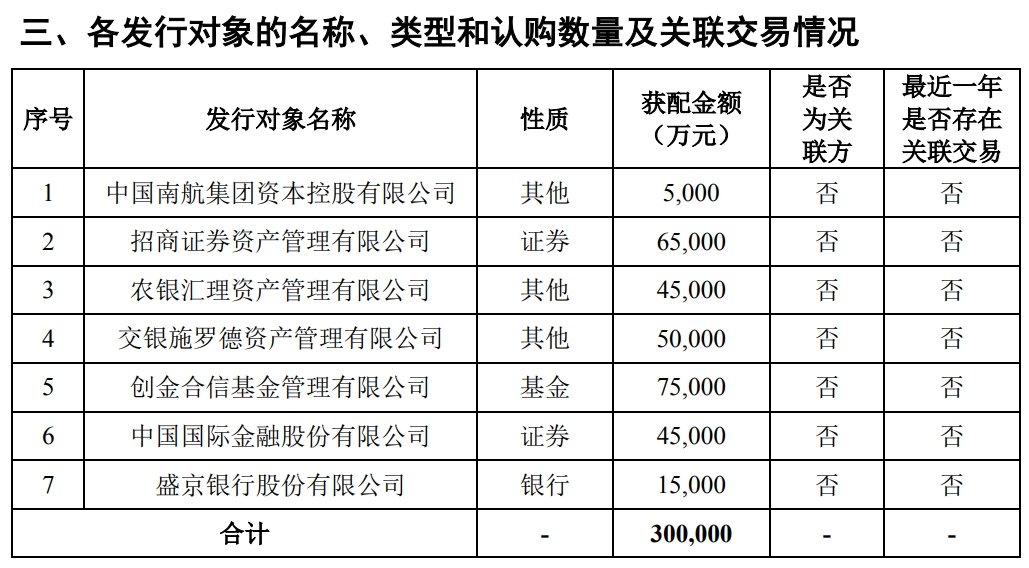

据2020年五矿资本非公开发行优先股发行情况报告书第一期及第二期,太平资产管理获配20亿元、创金合信基金合计获配16.5亿元、交银施罗德合计获配15亿元、招商证券合计获配12.5亿元,另外中国南航集团、中金公司、新华资产管理、盛京银行等公司均出现在发行对象名单中。

值得注意的是,此前中新经纬曾报道五矿信托产品疑似暴雷。据青海网上法院网站显示,西宁市城中区人民法院公告,该院定于2022年7月25日9时在第十五法庭依法公开审理米哈游科技(上海)有限公司诉五矿国际信托有限公司营业信托纠纷一案。

五矿信托2021年资产分布情况(来源:五矿资本2021年年报)

五矿信托2021年资产分布情况(来源:五矿资本2021年年报)上证报报道提到,该产品涉及的资金或已投入地产项目中,相关投资者想要追回的难度较大。据五矿资本2021年年报,五矿信托2021年有759.1亿元的资产分布在房地产,占信托总资产9.29%。

据不完全统计,近两年,五矿信托有包括稳赢投2号集合资金信托计划、千为1号债券投资集合资金信托计划、稳赢投资1号、恒信国兴374号、慧鑫2号、腾达21号、46号单一资金信托计划,鼎兴1号、2号集合资金信托计划,先后出现违约情况,上述信托计划多数在2021年与今年出现违约情况,项目期限1-5年不等,共涉及融资金额81.16亿元。

责任编辑:张靖笛