编辑:佚名 来源:财经新闻网

![]()

刊首语:2021,中国金融业新十年大幕开启。新浪财经推出《金融大时代》年度专题,专题包含“100人100瞬间”、“时代有温度”、“行业有情怀”三大篇章,回望历史镜鉴,记录金融人物,展望星辰征途。

本文由新浪财经、馨金融联合出品

作者:洪偌馨

在中国银行业迈向市场化、现代化的过程中,股份制商业银行作为最重要的一股力量,一直矗立船头、乘风破浪。

今天来看,12家股份行之间的资产规模、盈利能力、市场价值已经差异巨大,但其实它们曾经的起点和资源相当:缺少国有大行的网点和品牌优势,从某一区域起家,然后逐步扩展到全国。

但截然不同的发展思路和经营战略,导致了它们走向不一样的方向和终局。尤其,最近十年,在利率市场化和金融脱媒的大背景下,以及金融科技的冲击中,股份行之间的差距进一步拉大。

失落的银行各有各的原因,而成功的银行往往都具有一些相似的特质。比如,善于变通、敢于创新,管理层稳定、战略连贯,以及具有极强的市场敏锐度和执行力等等。

这其中最具代表性的要数招商银行和兴业银行,目前,它们也是市场认可度最高的两家股份行,总市值分别约1.4万亿元、4180亿元,PB分别约2.1、0.75,超过同业。而另一家在估值上可与之比肩的是后起之秀——平安银行。

平安银行的总资产规模只有兴业的一半多,但市值却与之相当,PB高达1.53,仅次于招行。获得如此高的市场认可度,与其近几年颇为激进的发展势头,以及大力布局金融科技的决心不无关系。

这也从另一个维度说明,市场对于一家银行的价值认可,并不局限于短期的资产规模。更看重的是其持续的创新能力和长期的发展潜力。

尽管相比科技公司,金融机构的变化似乎要缓慢许多。但这在很大程度上是由其业务性质和角色定位所决定的,以商业银行来说,作为持牌的金融机构,它们与国民经济的发展和稳定息息相关,接受着最为严苛的监管。

但银行真的很传统、很僵化吗?

本文试图从招行、兴业、平安的发展历程中找到一些线索和答案。可以确定的是,银行业里绝对不缺锐意革新的颠覆者,也不乏积极拥抱时代变化的先锋们。只是相对于科技公司,一家商业银行的进化要复杂的多。

一、独辟蹊径

1995年的夏天,高建平从福州到上海,受命筹建兴业的第一个外地分行。彼时的上海,已是有名的亚洲金融中心,人才众多、理念先进、设施完善,是众多金融机构全国布局的关键一站。

但硬币的另一面是,上海商业银行林立,素有‘银行多过米铺’的说法,外来机构要想打出一片天,可谓是难上加难。

高建平曾回忆起这段‘创业’时的艰辛,有一次好不容易拉到一位本地客户,但当客户回家掏出‘福建兴业银行’的存折时,家人大惊:侬(你)脑子瓦特(坏掉)了,哪能把钞票存到福建去了!

90年代,除了几家大型国有银行,股份行都才刚刚开始走出属地,向全国范围迈进。最早设立外地分行的招商银行,于1991年2月开设了上海分行。然后,到1995-1996年,华夏、深发展、浦发银行等也陆续开始尝试埠外经营。

股份行开始向全国布局的重要背景是,1993年底,国务院发布了《关于金融体制改革的决定》,这是中国金融业适应市场经济体制,进行商业化、市场化改革的纲领性文件。

此后五年,中国计划经济体制开始向社会主义市场经济体制转变,这也是银行业市场化加速发展的重要阶段。但从‘区域性商业银行’到‘全国性商业银行’的转变背后,不只是几个物理网点的拓展那么简单。

当时,国人的金融意识才刚刚萌动,对于银行的信任还十分脆弱。1995年成立的海南发展银行,刚刚走出海南,于1996、1998年分别在广州和深圳设立了分行,结果便出现了挤兑事件,最终成为了中国第一家破产的商业银行。

这起事件无疑给其它股份行的全国展业之路蒙上了一层阴影。

再加上,当时整个金融市场的发展也在非常初级的阶段。商业银行除了传统的存贷汇,还没有太大的施展空间。而这些基础业务基本都被几家国有大行牢牢把持,缺少全国性网点的股份行并不在优势。

第一个打开局面的股份行是总部位于深圳的招商银行。

1995年7月3日,招行在深圳地区推出了一款集多储种、多币种、多功能服务于一身的电子货币卡——‘一卡通’,在那个存折为主导的时代,这种看不见数字的塑料卡片还是个新鲜事物,接受者寥寥。

90年代初,万建华刚履新招行副行长一职不久,有一天饭后散步,在蛇口商业大街看到了一台当时还很罕见的ATM机,机器上蒙着厚重的灰尘,银行卡插卡口挂着零星的蛛网。

‘它独立一隅,基本上沦为一个尴尬的摆设。作为银行管理人员,我们也在心里打了一个很大的问号——究竟会有多少人使用这个自动的取钱机器呢?’万建华在2013年出版的《金融e时代》一书中回忆到。

其实,对于当时的招行来说,另辟蹊径布局零售金融也是无奈之举。在对公业务一支独大的情况下,区域性发展的股份行难以与国有大行比肩,相应的对公存款波动太大。

而当时金卡工程上马不久,整个刷卡环境和用户消费习惯才刚刚开始建立。即便国有大行也还做不到现在看来最基础的异地取款、通存通兑,更别提跨行存取、刷卡消费等功能。

一卡通就是抓住了这个市场机会,先从‘汇’入手,打通系统做到了通存通兑,还有它最早被大众所熟知的一个广告语‘穿州过省、一卡通行’,大大提升了银卡使用的便利性。

与此同时,招行在一卡通上加载了很多功能以吸引年轻人、培养用户习惯,比如,可以打IP电话、可以炒股等20多个功能。多维打高频,这家区域性银行就这样在国有大行占绝对主导的零售市场,打开了一条路。

当招行在深圳开启自己零售金融的‘创业’之路时,兴业也在上海找到了突破口。

1995年,刚成立五年的上海证券交易所正处于起步发展的阶段,包括IT系统、交易体系等方方面面都在不断的完善当中。兴业银行抓住了一个小小的机会,参与到了上交所的资金清算业务中。

在那个证券市场刚刚萌芽的年代,股票交易并不活跃,交易所的交易清算、资金存管规模还比较小,要跟交易所联合开发系统,服务各个券商的‘性价比’并不高,所以国有大行也没有动力介入这些业务。

但高建平从证券市场中敏锐地嗅到了商机,在中间业务上找到了立足点。后来,深交所开业后,兴业银行也接过了它的证券资金清算和托管业务。这一步不仅让当时的兴业迅速打开了局面,更为其后来拓展同业业务埋下了伏笔。

回看90年代的招行和兴业,它们的崛起有诸多共同之处。在从区域迈向全国的过程中,敢于突破传统思维,选择了‘少有人走的路’。

二、异军突起

进入千禧年,中国银行业迎来了前所未有的时代机遇和变局。

一方面,中国加入WTO之后将在更大范围内,更深度地参与全球经济。而中国银行业将在5年过渡期内逐步实现对外开放,大量成熟的外资机构入华在即,竞争压力陡然提升。

另一方面,中国银行业机构和监管开始朝着更市场化、更符合国际标准的方向发展。2003年4月,中国银监会挂牌成立,建立了新的银行业监管的规则和指标。与此同时,国有银行启动股改,清理历史包袱、引入战略投资、公开发行上市……

既要在商业上寻求持续的增长,获得资本市场的认可,又要符合新的监管标准——巴塞尔新资本协议。这对当时的商业银行来说,可谓是挑战巨大。

以国有四大行为例,尽管当时已经通过成立四大资产管理公司剥离了不良资产,但按照新的贷款五级分类标准,截至2003年9月末,四大国有银行不良贷款余额仍高达约2万亿元,不良率达到21.38%。

当时,‘中国的国有银行在技术上已经破产’的说法屡见报端,谁能想到,今天的宇宙行——工商银行在2004年向全球主要金融机构发出战略入股邀请时,曾面临无一回应的窘境。

相较之下,历史包袱轻一些的股份行,在这个阶段反而获得了难得的发展空间。

2002年,刚刚上任兴业银行行长一职的李仁杰前往纽约银行总部交流学习。这家成立于1784年的银行,是美国最古老的银行之一。但有意思的是,它在传统存贷业务上的规模微乎其微,主要营收都是来自托管、清算等金融市场业务。

在这幢位于华尔街1号的纽约银行大楼里,李仁杰看到了一个全新的世界,有别于传统的基于‘存贷汇’的发展模式。更重要的是,金融市场业务对资本占用少,正好契合未来的银行发展方式。

当时,除了资本硬约束,我国商业银行本身存在着巨大的资本缺口。根据估算,2003年底,我国主要银行业金融机构的加权平均资本充足率仅为5.75%。

其中,3家政策性银行、4家国有银行和11家股份制商业银行(不包含浙商银行)的平均资本充足率分别为6.0%、5.3%和7.4%,低于8%的最低监管要求,比国际活跃银行普遍12%左右的资本充足率相比更显不足。

造成这么大的资本缺口,与银行业片面追求规模的增长方式是分不开的。

打定主意的李仁杰一回国便开始推动改革。他将原本的同业部一分为二,其中的资金中心搬去了上海,一方面是考虑上海人才众多、视野开阔;另一方面,金融市场业务需要对同业保持敏锐的洞察与往来,没有比国际金融中心更适合的地方了。

商业银行的变革往往都是从组织架构调整和人才的流动开始的,对于兴业、招行等从区域起家的银行来说,在北京、上海等资源和人才集中的城市设立业务中心,成为它们快速崛起的重要一步。

2003年,兴业银行的资金中心在上海落地,这家从福州起步的银行开始在金融市场崭露头角。有意思的是,同样在这一年,另一家总部位于福州的小银行也迎来了命运的转折。

成立于1993年的福建亚洲银行是内地首批7家合资银行之一,这家名不见经传的小银行在2003年被汇丰控股和中国平安联手收购,并拥有一个新名字‘平安银行’,总部也放在了上海。

2003年版的平安银行只允许开展外汇业务,业务规模还非常小,首任行长陈昆德曾是中国信托金融控股公司的副总。他在平安银行开业时许下宏愿,(平安银行)要在10年内成为中国内地前10名银行。

谁知世事难料,此后十年,平安银行经历了漫长的整合之路,经营团队几经更替,发展过程颇为坎坷。倒是陈昆德自己,后来转投了招行,一路伴随着‘零售之王’的成长至今。

2003年的招行已经开始大力发展零售与中间业务,并在第二年进一步明确了零售金融战略。时任行长的马蔚华放言:‘不做对公业务,现在没饭吃;不做零售业务,未来没饭吃’。

这一阶段的一系列举措被称为招行的‘一次转型’。

从结果来看,2003到2008五年间,招行净利润平均增速超过56.7%,活期存款在个人存款中的占比超过50%;零售贷款则由500余亿元增加到3286亿元;中间业务收入由6.5亿元提升到62亿元。

当招行开始向‘零售之王’的宝座大步迈进时,兴业也开启了‘同业之王’的登顶之路。

2005年5月,兴业银行的银银平台上线,开始为广大中小银行提供IT系统、资金融通等服务。得益于早年为交易所做清算和托管系统的经历,兴业积累了大量做平台系统和to B服务的经验和文化,银银平台的推出水到渠成。

等到2007年面向全国推出时,兴业已经累计签约了超过100家客户。同业合作为兴业带来了充裕资金流和客户流,集合中小银行的力量,再通过银信合作和非标投资,兴业将同业创新做到了极致。

千禧年之后的十年里,招行和兴业,一个抓住零售金融,一个卡位金融市场,在中国的银行业有了自己独特的标签。更重要的是,它们率先步入了‘轻资本’发展的快车道,为日后的壮大奠定了基础。

当然,这一阶段也有其他短暂闪耀过的银行。

比如,大搞事业部改革,猛推‘两小’业务的民生银行就是这一时期的业内标杆。2008年,时任民生银行董事长的董文标提出了‘商户进支行、商户进柜台、做强做大零售支行’口号,开始举全行之力进军小微金融。

‘企业利润那么低,银行利润那么高,所以我们有时候利润太高了,自己都不好意思公布。’2011 年 12 月,民生银行行长洪崎在出席2011环球企业家高峰论坛时,发表了上述言论,很快便引爆网络。

民生银行当年的风光,由此可见一斑。

但没过多久,受外部环境和自身模式的影响,民生的‘两小’业务暴露出了高风险的一面、资产质量急速恶化,民生银行为此付出了不小的代价,也因此错过了移动互联网爆发的大时代。

三、因势而制

回看前面两个阶段,招行和兴业的成功在很大程度上都源自于他们因时而变、因势而制的能力。在资源禀赋缺乏先天优势的情况下,善于变通、敢于创新,以及极强的市场敏锐度和执行力是他们超越同业的关键。

这种特质延续到了移动互联网时代。

2010年,iPhone 4问世,智能手机开始替代功能机成为主流。再加上3G网络的普及,手机应用的丰富,移动互联网开始横扫一切。招行和兴业算是最早意识到风云突变的银行。

2010年11月,招行发布了iPhone版手机银行和掌上生活App,物理网点+电子银行的模式正式向‘水泥+鼠标+拇指’转变。日后,这两大应用成为了招行在移动互联网时代最重要的两大抓手。

兴业银行的银银平台则在2013年底推出了互联网理财品牌‘钱大掌柜’,开始发力互联网金融,并于次年3月推出‘掌柜钱包’。这时距离余额宝上线,所谓的互联网金融元年开启也不过半年时间。

但从2014年开始,招行和兴业出现了明显的分野。

田惠宇主导下的招行延续了‘零售之王’的精神内核,开始了‘一体两翼’的新阶段,即以零售业务为主体,对公和同业业务为两翼,向‘轻型银行’转型。

兴业银行则受到127号文影响,‘同业之王’戴上了紧箍咒,压降规模、非标转标,成为了那两年的主要任务。

不过,就算整改,兴业也依然展现了惊人的效率和执行力。只用了两年时间,兴业银行买入返售的规模就从713亿降到了28亿,票据类资产和信托受益权类资产几乎归零。

很快,到2016年,兴业银行完成同业的整改之后,重新明确了新的发展思路。

借助自己在金融市场业务上的积累,以及长期做金融平台的经验,确立了投资型、结算型、交易型的 ‘三型银行’战略,跟招行的轻型银行思路相似,即做大表外,摆脱资本金的约束,离开规模增长的老路。

2017年初,招行公开了自己的互联网策略。招行行长田惠宇在2016年年报致辞中表示,必须举全行洪荒之力,推进以网络化、数据化、智能化为目标的金融科技战略。

回过头来看,2016年是招行与同业估值拉开差距的分水岭,在此之后股价屡屡创下新高。除了它轻型银行的转型初具成效外,对于金融科技的积极拥护是极为重要的加分项。

相同的情节,后来也曾在平安银行的身上上演,资本市场格外青睐银行业里的科技派。

这一时期,商业银行们不仅要面对自身的发展压力,更大的挑战来自互联网巨头的冲击。移动技术的发展、用户习惯的改变深刻地影响了银行的变革。数字化进程加快,金融科技从边缘走向中心成为银行们努力构建的核心能力。

乘着这股东风,零售金融成为各家银行大举压进的主战场。

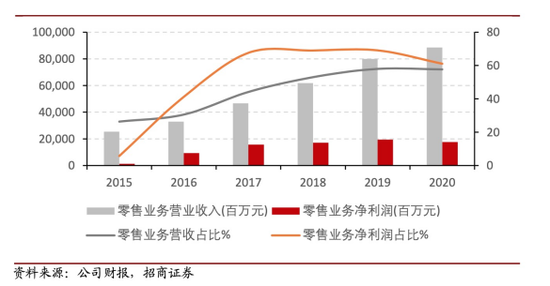

麦肯锡报告显示,从2014年到2018年,中国零售银行业在银行总收入中的占比不断增长,复合年增长率达到12%。而根据安永发布的《中国上市银行2020年回顾及未来展望》,截止到2020年,上市银行零售业务占营业收入的比重首次超过了公司业务。

零售业务也在不断证明自己的价值。年报显示,2020年,包括建设银行、农业银行、平安银行、招商银行在内的多家银行零售业务利润贡献占比超过50%,零售业务正在替代对公条线成为银行新的利润引擎。

但事实也证明,并不是谁都能够驾驭‘风口’,这几年也有不少银行品尝到了零售金融大跃进带来的苦果。

典型如光大银行,虽然零售业务营收规模持续增长,但利润却持续滑坡。根据2020年年报,光大银行零售银行业务实现营收586.63亿元,占全行收入的41.17%,但仅实现利润29.57亿元,贡献占比仅为6.4%。

当然,也有银行借着这个势头脱颖而出,比如‘后来者’平安银行。

2016年开始,经历了小平安银行、大平安银行(合并深发展后)、邵平时期等几个阶段的平安银行终于迎来新的掌门人——来自平安集团的副总经理谢永林。

在他的主导下,从2016年下半年开始,平安银行进入了全面转型零售银行和发力金融科技的新阶段。充分借力了平安集团的综合金融优势,在短时间内实现了反超。

与之相对应的是其在资本市场上的估值一路上扬。过去三年,平安银行的PB均值为1.05,但从走势上来看持续上扬——从0.6一路上涨至1.7,而后稳定在1.5左右。而截止到2021年4月,A股上市银行板块对应的平均PB为0.86。

四.银行维新

相比招行和兴业,平安银行的发展历程更为曲折,管理团队也缺少连贯性,真正的突飞猛进集中在最近五年。

它得以在短期内逆袭,离不开背后平安集团的全力支持。短期内迅速做大了零售贷款占比,以LUM带动AUM,即以贷款投放带动管理资产规模的提升。有了一定的基础后,又开始大力投入财富管理业务。

到这里,不仅借助了集团的客户和网络资源优势,平安银行还吃下了平安信托的财富管理团队,直接助其私人银行业务向前买进了了一大步。

有了如此强大的后援,平安银行近两年增势惊人。虽然很多业务板块的绝对规模在同业里并不算高,但增速一直稳居前列,这也让它被视为银行业里的一匹黑马,潜力不容小觑。

除了看得见的业绩表现外,平安银行也延续了集团的战略,全力投入金融科技。一方面,科技的应用有利于其零售业务的发展,另一方面,这也是眼下最受资本和舆论青睐的成长故事。

不管怎么说,从目前的结果来看,平安银行确实打了一个漂亮的翻身仗。

借着平安的案例,再看看现在整个银行业的氛围,‘创新’之于银行不再只是一个宣传口号,而是成为了日常发展的一部分。尤其经历了金融科技巨头们的冲击,没有一家银行敢轻视科技的力量。

无论在业务层面,还是战略层面,这两年的银行业都在积极‘维新’。

回头来看招行、兴业和平安三家,尽管它们的发展路径各有不同,所处的发展阶段也有差异,但在利率市场化和直融大趋势下,大家都把下一步的重心放在了表外的增长上,希望减少资本占用,提升发展质量,在科技上的投入也都不遗余力。

另一方面,值得关注的还有这些银行在内部管理、企业文化上的变动和创新。在技术、模式、战略……之外,这些‘软实力’可能才是决定它们下一步成败的关键。

在很长一段时间,金融机构都是重制度、轻文化的,这也是与科技公司本质上的不同。如何能打破眼下的发展瓶颈,开启增长的‘第二曲线’,内生的动力与外在的改革同等重要。

其实,从这三家银行的发展历程也能看到,它们每一次的发展跃升,无一不是打破常规、敢于创新的结果。而这以后可能会成为一种常态,那么什么样的管理机制和企业文化可以支撑这样的发展状态?可能才是决胜的关键。

一直以来,提到‘创新’,大家习惯性地会优先联想到科技公司,仿佛这已经成为它们最独特的标签。对比来看,商业银行似乎总是被冠以‘传统’之名,给人以‘保守’的刻板印象。

但其实,不管是过去还是现在,银行业从来都是科技变革和商业进化最大的受益者。这一点,从不曾改变。

责任编辑:戴菁菁